プロミスの審査結果の連絡が来ない!原因と対策を伝授!

プロミスに申し込んだものの「全然審査結果の連絡が来ない!早く結果が知りたいのに!」ということもありますよね。

カードローンの審査では申込者のことを総合的に判断するため、予定より審査に時間がかかるケースが少なくありません。

ここではプロミスの審査が長引く原因についてわかりやすく説明しています。審査時間を短くするためのテクニックも紹介しているので、ぜひ参考にしてください。

プロミスの審査結果が来ない3つの原因とは?

プロミスの審査結果が来ない理由は大きく分けると3つです。

審査結果がこない3つの理由

- 勤務先への在籍確認がとれない

- プロミスへの申し込み人数が多い

- 審査が難航している

審査結果の受取方法は「メール」と「電話」のどちらかを選べます。

メールに設定した場合、迷惑メールとして扱われたり、受信設定によってはメールが届かないケースもあるので設定を確認してください。

受信拒否設定やドメイン指定の設定を変更して、連絡が来ないリスクを最小限に抑えておきましょう。

ドメイン指定受信設定の変更方法

せっかくプロミスからのメール返信を待っているのに、メール設定が問題で連絡が届かないのはもったいないことです。そうならないための設定方法を知っておきましょう。

ドメイン指定受信設定は、docomo、au、Softbankそれぞれ設定方法が異なります。

ただ、いずれも個別にドメインを指定して受信できるメールや受信拒否できるメールを設定できるようになっています。

「promise.co.jp」が受信できるように設定すれば、迷惑メールに入ることはなくなるはずです。

キャリア別の設定方法を知りたい方は、以下の表をご参照ください。

| キャリア | スマホ/ガラケー | 設定方法 |

| docomo | スマホ | 「dメニュー」→「My docomo(お客様サポート)」→「メール設定」 |

| ガラケー | 「iメニュー」→「お客様サポート」→「各種設定」→「迷惑メール対策設定」 | |

| au | スマホ | 「迷惑メールフィルター」→「受信リストの設定」→「受信リスト設定完了」 |

| ガラケー | 「迷惑メールフィルター」→「詳細設定・受信リストに登録する」 | |

| Softbank | 共通 | 「My Softbank」→「メール設定」→「迷惑メール・ブロックの設定」 |

※機種等によって表示が異なることがあります。

ドメイン指定受信設定を行う際の注意点

ドメイン指定受信設定を行うことで、プロミスからのメールのみが届き、それ以外の迷惑メールは届かなくなることが期待できます。

ただし、設定を間違えてしまうと、プロミス以外の消費者金融からの迷惑メールが届いてしまうかもしれません。

また、チェーンメールや架空請求メールなど、迷惑メールを送る側も手口が巧妙になっていますので、不用意にそれらのメールを開封したり、URLをクリックしないように注意しましょう。

プロバイダやセキュリティソフトによる迷惑メール対策もありますが、それらの設定は、キャリアとは別に受信拒否設定を行う必要があります。

また、設定ごとに迷惑メールかどうかの判断基準が異なります。設定を行ったからと安心せずに、迷惑メールフォルダを確認することも必要です。

それでも連絡が来ない場合は問い合わせよう

これらの受信設定を行うことでプロミスからのメールが届くはずですが、そもそもメールアドレスを間違えていたら連絡が来ないです。

その他、なんらかの事情でメールが届かないことも考えられます。ですので、いくら待ってもプロミスからのメールが(迷惑メールフォルダも含め)着信していなかったら、プロミスコールに電話で問い合わせしましょう。

- プロミスコール:0120-24-0365

- レディースコール:0120-86-2634

受付時間:9時~21時(土日祝日でも通話可能)

電話を選んだ場合は希望連絡先へ電話が入ります。

自分の携帯電話に設定しておけば誰にも気付かれずに契約できますよ。連絡に関する問題はなくても、審査が来ない方は下記の3点に注目してくださいね。

勤務先への在籍確認がとれない

在籍確認は申込者の収入を証明するために行われる大切な審査です。

在籍確認は申込者の収入を証明するために行われる大切な審査です。

勤務先に電話をかけて本人が勤めているかを確認しています。

ただし会社に電話連絡が繋がらない場合は在籍確認がとれないため、審査を進められません。

電話で「○○(申込者)は在籍していません」と言われれば審査落ちとなるケースもあります。

工場勤務の方や派遣・契約社員として仕事をしている方は特に注意が必要です。

土日祝日に在籍確認できる?

プロミスの新規申込みは、土日祝日に多くなります。そのため、プロミスでは土日祝日でも在籍確認を行っています。

土日祝日に審査を行い、その日のうちに在籍確認までできれば、即日融資を受けることも可能になります。

ただし、土日祝日にあなたの会社が営業していて電話連絡ができる状況でない限り、在籍確認は完了しません。

審査時間自体は、土日祝日も平日と変わりなく、最短で25分です。

ただし、申込み人数が多い土日祝日は審査順番が回ってくるまで待つ必要があるなど、時間がかかる傾向にあります。

職場によっては、平日と土日祝日とのシフトががらっと変わるところもあるでしょう。

その場合、平日勤務しているあなたのことを土日祝日の社員が知らない可能性もあります。

その場合は、事前に言い含めておくか、土日祝日での審査完了は諦めて平日に在籍確認してもらうようにプロミスにお願いしましょう。

そうしないと、在籍確認が取れなかったことを理由に、プロミスからのキャッシング自体ができなくなってしまうかもしれないからです。

在籍確認自体は、あなたがその職場に勤務していることが確認できれば良いので、すぐに終わります。

プロミスのオペレーターも、在籍確認では「プロミス」という社名は決して名乗りませんし、個人名でかけてきて、用件はあなた以外には話しませんので、ご安心ください。

銀行系カードローンやクレジットカードの審査などのように、住所や電話番号などをあなたの口から言わせて、入力情報と合っているかどうか確認することも、プロミスでは基本的にありません。

土日祝日に審査を申込み、即日融資を受けたいにも関わらず会社が休みの場合、プロミスに事情を説明して、在籍確認なしで融資を受けられる可能性があります。

ただし、最大借入金額が制限されたり、後日在籍確認が行われたりするでしょう。

深夜勤務の人が在籍確認する注意ポイント

プロミスでは、インターネットによる24時間申込みが可能ですし、自動契約機は9:00~21:00(店舗より営業時間が異なります)まで営業している所がほとんどです。

プロミスは三井住友銀行やジャパンネット銀行をはじめとした、全国約200の金融機関を活用した瞬フリを使うなどして、24時間いつでも最短10秒で振込キャッシングが利用できることから、深夜でも審査してもらえると勘違いされやすいので、区別しましょう。

プロミスの審査は最短で25分ですが、それ以上に時間がかかることを想定し、できる限り早めに審査申込みをしましょう。

そうしないと、審査が翌日以降に行われることになります。 もちろん、在籍確認の電話も、遅い時間帯にはかけられません。

では、深夜営業の勤務先の場合はどうすればよいでしょうか?その場合は、プロミスの営業時間内に、店主などに電話して在籍確認することになるでしょう。

自営業者の在籍確認で審査に通りやすくするには?

自営業の申込者は、後に述べる「属性スコアリング」というシステムにより、同程度の年収の公務員やサラリーマンの申込者に比べると、審査が厳しくなります。

そのため、在籍確認も一発で確実に行われないと不利になることが考えられます。 プロミスが重視するのは、安定した収入があり、きちんと貸したお金を返してくれるかどうかです。

在籍確認はそのためにあります。 そのことを考えると、まず固定電話があると有利です。

IP電話だとやや信頼が落ちる可能性があり、スマホや携帯電話だと、そもそもカードローンが申し込めないことさえあります。

その場合は、プロミスに事前に携帯電話しか持っていないことを告げ、取引先など確実に在籍確認できる所に電話してもらうようにお願いするのが確実な方法です。

また、収入証明書で前年分の確定申告や納税証明書を提出することにより、勤務実績が明らかなことを示すことで、在籍確認にも好影響を及ぼします。

また、可能であれば、家族従業員よりも第三者が電話を受け取る方が好ましいです。

プロミスの電話担当員はプロですので、会話の微妙な間ややりとりの不自然さから、「ちょっとおかしいな」という様子を敏感に感じ取ります。

そのため、できる限りそのように疑わせない工夫が、自営業者にはより一層求められます。

プロミスへの申し込み人数が多い

土日や給料日前後はカードローンの申し込み者が多く、審査に時間がかかるケースがあります。

土日や給料日前後はカードローンの申し込み者が多く、審査に時間がかかるケースがあります。

プロミスは申し込み順に審査を行うため、順番待ちの状態であれば審査が始まりません。

特に土日は申し込み件数が多いので審査の連絡が遅くなる場合があります。

なので、早いうちにインターネットから申し込みを済ませてしまうことが大切です。

プロミスのWEB申し込みはこちら

借入審査が難航している

下記に該当する方は審査が慎重に行われるので、審査結果の連絡が遅くなりやすくなっています。

審査が慎重になる4つのパターン

- 年収が少ない、勤続年数が短い

- 他社の借入件数が多い

- 前回の申し込みから期間が短い

- 個人信用情報機関から取り寄せた情報と申し込み情報が異なる

このように属性や信用情報にネガティブ情報があるときは時間がかかります。

入力ミスをした場合も確認作業や審査に時間がかかるので、申し込みボタンを押す前には見直しをしてから押すようにしてくださいね。

また必要書類の写真が不鮮明、ぶれている、光の反射で見えない場合も審査に時間がかかります。

プロミス 審査結果はメールと電話どっち?申込み方法で違うの?

プロミスの審査結果はメールと電話どちらの方法で伝えられるのか気になるという方もいるのではないでしょうか

特に家族に内緒でプロミスからお金を借りたいというのであれば、電話がかかってきてしまうと気まずい雰囲気になりかねません。内緒で借りたいからメールで審査結果を知らせてほしいところでしょう。

ここではプロミスの審査結果の方法について解説します。

プロミスの審査時間が長い!?受付時間と回答時間を勘違いしてませんか?

プロミスはインターネットまたは電話での申込みは24時間365日いつでも申し込みを受け付けています。

自分の都合の良いときに申し込めるのは忙しい現代人にとってありがたいことです。

しかし、ここで勘違いしてはいけないのが審査受付時間と審査結果の回答時間は同じではないということです。

24時間審査申し込みできるから審査結果の回答も24時間いつでも対応してくれると思っている方もいるようですが、そうではありません。

審査結果の回答時間内に申し込まなければ審査結果はすぐには判明しません。

プロミスの審査結果をすぐに知りたいなら審査結果の回答時間内に申し込もう!

審査結果の回答時間とは、プロミスが実際に申込者に審査結果を伝える時間帯のことです。この時間外に申込した場合、審査結果が当日中に伝えられることはなく翌営業日まで持ち越しとなります。

プロミスの審査結果の回答時間は下記のとおりです。

| 申し込み方法 | 審査結果の回答時間 |

| インターネット | 9時00分~21時00分 |

| 電話 | 9時00分~21時00分 |

| 自動契約機 | 9時00分~21時00分 |

| 三井住友銀行ローン契約機 | 9時00分~21時00分 |

いずれも当日の20時までに申し込みできれば原則としてその日のうちに審査結果の回答がもらえます。

申し込むならネットが早い

プロミスは審査結果の回答時間に申し込んでも時間がかかることもある

審査結果の回答時間内に申込めば、必ずその日のうちに審査結果がでるわけではありません。

プロミスから審査結果の回答が中々こない場合、下記の理由が考えられます。

審査が混み合っている

プロミスは業界トップクラスの人気を誇るカードローンです。そのため、他社カードローンよりも申込みが混雑することがあります。

また時間帯によって申込みが集中することもありますので、該当する時間に申込すると審査結果が出るのに時間がかかってしまうことがあります。

特に金曜日、大型連休前、引越しシーズン、給料日前などは申込みが集中しやすいですから、この時間・時期の申込みはできるだけ避けるようにしましょう。

どうしても申込する場合は、時間に余裕を持って申し込むようにしてください。

他社借入がある

審査では申込者の個人信用情報をチェックします。

個人信用情報機関を通して申込者の信用情報から他社借入状況や返済状況などを知ることができます。

他社借入が多いと、それだけ調べるのに時間を要しますので、結果がわかるまでに時間がかかってしまうことがあります。

信用情報に問題がある

長期延滞や債務整理など返済で問題を起こすと信用情報に金融事故情報が記録されてしまいます。

これを信用情報に問題がある状態と言い、審査に時間がかかることが多いです。もっとも信用情報に傷がついていると審査落ちする可能性が高いです。

・審査結果のメールが迷惑フォルダに振り分けれている

プロミスからの審査結果の連絡方法はメールと電話どちらかを選ぶことができます。

どちらの方法を選んだとしても注意してほしいのが、着信拒否や受信拒否の設定にしていないかです。

プロミスからの連絡を拒否にしていれば結果を受け取ることができません。下手すれば審査落ちにもなりかないでしょう。

連絡先の電話番号やメールアドレスの入力ミス

申込み内容の入力ミスは案外多いです。連絡先の電話番号やメールアドレスの入力を間違えてしまえば当然結果を受け取ることはできません。

入力ミスが原因で審査落ちすることもありますので十分注意しましょう。

もし申込完了後に入力ミスに気づいた場合はプロミスに問い合わせましょう。

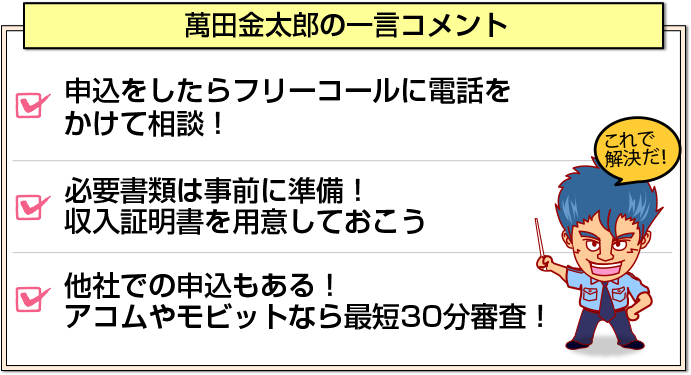

審査時間を短くするためのテクニック

審査時間を短くするには、午前中に申し込みを済ませましょう。審査が混むのを防ぐためにも早い時間に申し込んだほうが得策です。

場合によっては他社に申し込んだほうが早いケースもあるので、そちらの可能性も検討してみましょう。

申し込み後にフリーコールへ電話をかけよう

在籍確認に不安がある方はプロミスに申し込んだ後、コールセンターへ問い合わせて在籍確認について相談しておきましょう。

在籍確認に不安がある方はプロミスに申し込んだ後、コールセンターへ問い合わせて在籍確認について相談しておきましょう。

プロミスは在籍確認に対して柔軟に対応してくれるカードローンなので会社が休みの日に申し込む方は忘れないようにしてくださいね。

必要書類を事前に用意しておく

借入希望額が50万円を超える、もしくは他社とあわせて100万円を超える場合は収入証明書を準備しておきましょう。

借入希望額が50万円を超える、もしくは他社とあわせて100万円を超える場合は収入証明書を準備しておきましょう。

給与明細や源泉徴収票などが該当します。

提出方法はスマートフォンで写真を撮るだけなので時間はかかりませんが、書類がないと探すのに時間がかかりますし、場合によっては市役所で書類を発行してもらわなければいけません。

事前に準備しておけばスムーズに審査を迎えられますよ。

プロミスのWEB申し込みはこちら

プロミスの審査結果は否決!再申し込みはしないほうが良い?

既にプロミスのカードローン審査に申込して結果が否決だったという方もいるでしょう。

既にプロミスのカードローン審査に申込して結果が否決だったという方もいるでしょう。

どうしてもプロミスでお金を借りたいから再申し込みを検討されているかもしれませんが、審査落ち後すぐに再申し込みするのはおすすめできません。

審査落ちしたのであれば、最低でも半年以上期間をあけてから申込するようにしましょう。

申し込み履歴は個人信用情報機関に半年間記録が残りますので、審査落ちの原因を解消しないままプロミスで再審査を受けてしまうと、信用情報を悪化させてしまい余計に審査通過が難しくなってしまいます。

プロミスの審査基準と審査通過のコツを解説

プロミスは審査通過率40%以上とカードローンの中でも審査ハードルが低めです。

しかし、それでもプロミスの審査に通らなかったという人も一定数います。

プロミスでお金を借りたいのであれば、プロミスの審査基準をきちんと理解しておくことが大切です。

プロミスの審査に申し込める人と申込めない人

プロミスは誰でも申し込めるわけではありません。プロミスが定める申込み資格要件を満たしている人でないと申込みできません。

プロミスの申込み資格要件は次のとおりです。

- 年齢18歳以上74歳以下

- 本人に安定した収入がある(収入が年金のみの場合は申込不可)

※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。また、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

上記を満たしている人がプロミスに申し込むことができます。申込み資格要件を満たしていれば学生や主婦でも申し込めます。

「安定収入といえるほど給料をたくさんもらってないけど大丈夫なの?」「パートだけど申し込めるの?」「アルバイトだから審査に通らないよ」安定収入と聞いて不安になる方も多いですが、プロミスは正社員じゃないと審査に通らないというわけではありません。

「安定収入といえるほど給料をたくさんもらってないけど大丈夫なの?」「パートだけど申し込めるの?」「アルバイトだから審査に通らないよ」安定収入と聞いて不安になる方も多いですが、プロミスは正社員じゃないと審査に通らないというわけではありません。

たとえ、パートやアルバイトであっても収入が安定していれば審査通過の可能性は十分にあります。

安定した収入とは毎月1回以上収入が入ってくる状態を指しています。

普通に働いていれば会社から毎月給料を受け取っているかと思いますので、おそらく殆どの人がプロミスの申込み資格要件を満たしているでしょう。

プロミスが審査で見ているのは「属性」と「信用情報」

上記はあくまでも申込み資格要件です。これを満たしたうえで審査を行い、最終的に融資可能かどうかを決めます。

申込み資格要件を満たしているだけではプロミスからお金を借りることはできません。審査を通らないといけないのです。

プロミスが審査で見ているポイントは主に次の2つです。

- 属性

- 信用情報

これらの情報から申込者の返済能力を審査し、融資するかどうかを決めます。

そして申し込み者がこれらの条件を満たしていて何の問題もないと判断されればプロミスでキャッシングが可能となります。

では属性と信用情報について詳しく解説していきましょう。

属性は合計点数が高いほどキャッシングできる可能性が高い

プロミス審査における申し込み者の属性とは、申し込み者の年収、会社情報、家族構成など個人に関する情報を指します。

プロミス審査における申し込み者の属性とは、申し込み者の年収、会社情報、家族構成など個人に関する情報を指します。

スコアリングと呼ばれる採点方式で、コンピュータが自動的に点数化し、申し込み者の返済能力と信用度を判断する仕組みです。

この段階では、人の手によって審査が行われるわけではないので裁量の余地がなく公平な審査といえます。

スコアリング審査は合計点数が高いほどプロミスでキャッシングできる可能性も高くなります。

属性スコアリングで見られる項目は次のとおりです。

属性スコアリングで見られる項目

- 年齢

- 年収

- 勤務先と雇用形態

- 勤続年数

- 家族構成

- 居住形態と居住年数

- 他社借入状況(件数・金額)

年齢

プロミスに申し込める資格がある年齢は18歳以上74歳以下の人です。この範囲内であれば点数がマイナス評価になることはないです。(お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。また、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。)

年齢で特に評価が高くなるのは、働き盛りの世代です。20代後半~50代前半までは高評価になりやすいです。

20代前半は収入が低いうえに仕事を辞めてしまう可能性が高いので、評価は低めです。

また60歳以上の場合も評価は低めになることが多く、審査通過しても融資可能額は少なくなりがちです。

年収

年収が高いほど点数も高くなります。下記は平成26年の国税庁調査による年代別の平均年収です。

| 年齢 | 男性 | 女性 |

| 20~24 | 265万円 | 231万円 |

| 25~29 | 378万円 | 297万円 |

| 30~34 | 446万円 | 301万円 |

| 35~39 | 502万円 | 293万円 |

| 40~44 | 564万円 | 290万円 |

| 45~49 | 629万円 | 290万円 |

| 50~54 | 656万円 | 291万円 |

| 55~59 | 632万円 | 270万円 |

同年代の平均年収を上回っている場合は有利です。

ただし、プロミスの審査は総合的に判断されますので年収が低い=審査落ちではありません。

重要なのは安定した収入があるかどうかですので、収入が低いからと言って諦める必要はありません。

また年収〇〇万円以上ないと審査に通らないという下限の基準もありません。低年収でも限度額を抑えて融資してくれる可能性があります。

勤務先と雇用形態

評価が高いのは公務員です。民間の企業でも有名どころに勤務している正社員も評価は高くなります。

評価が高いのは公務員です。民間の企業でも有名どころに勤務している正社員も評価は高くなります。

いずれも仕事自体が安定していますので収入が安定していると評価されます。

これに対し、パート・アルバイト・派遣社員・契約社員・個人事業主は評価が低くなります。

いつ辞めるか(解雇されるか)分からないので収入が不安定になりやすいと思われてしまいます。

個人事業主は収入が高くても評価が低くなるのは借入金を事業に使う可能性があると判断されるためです。

カードローンで借りたお金を事業資金に使うのは契約違反ですが、貸してしまったお金の使いみちを確認することができません。そのため審査は厳し目になります。

ちなみにプロミスは専業主婦への貸し付けはNGとしています。配偶者に安定収入があっても申し込めません。

勤続年数

勤続年数は最低でも1年以上ないと評価はかなり低くなります。3年以上あると問題ないです。

勤続年数が長ければ、今後もその職場で働き続ける可能性が高いと判断されます。仮に辞めてしまっても次の職場でも長く勤めてくれるだろうと判断されやすいので審査は有利になります。

パート・アルバイトなど収入が低い方でも、勤続年数が長ければその分をカバーすることもできます。

家族構成

独身の一人暮らしは評価が低いです。一人暮らしは家賃や光熱費など毎月の給料を固定費に回さなければいけませんし、生活費もかかります。

独身の一人暮らしは評価が低いです。一人暮らしは家賃や光熱費など毎月の給料を固定費に回さなければいけませんし、生活費もかかります。

返済に回せる余裕が少ないと判断されます。

万が一、返済が厳しくなっても頼る相手がいないと考えられるため、評価は低くなりがちです。

独身でも両親と同居していると評価は高くなります。出費もさほど多くないでしょうし、両親が働いていれば連帯保証人と同居しているようなものですから有利になります。

既婚の場合は、子どもの有無と配偶者が働いているかどうかなどで評価は違ってきます。子どもがいると生活費が高くなりますので評価は低くなります。配偶者が働いている場合は評価が高くなります。

居住形態と居住年数

居住形態は自己名義の持ち家が高評価となります。

家は大切な財産ですから返済を免れるために逃げる可能性は低いと考えられますし、万が一返済が滞っても自宅を差し押さえることができると判断するからです。

居住年数は長いほど評価は高いです。

居住形態や居住年数を理由に審査落ちすることはありませんが、公営住宅は点数が低くなります。

他社借入状況(件数・金額)

他社からの借入は少ないほど評価は高いです。

借入件数は3社以上あると審査は不利になります。

いま現在、他社からの借入が3件以上ある場合、まずはどれか1社でも完済して借入件数を減らしてからプロミスに申込みましょう。

完済するだけでは借入件数が減ったことにはなりませんので必ず解約もしましょう。

属性スコアリング審査で高得点を取るには!

属性スコアリングで、なるべく高得点を出した方がプロミスの審査に通りやすいことはおわかりだと思いますが、年齢や家族構成・住居形態などは変えられませんし、勤務先や年収なども急に帰られる物ではありません。

では、高得点を取るのはあきらめた方が良いか、というとそうとも限りません。

もう少し細かい基準もありますし、高得点を取るためのコツもありますので、プロミスでお金を借りたい方はお役に立つ情報だと思います。

職業と勤続年数から安定性が審査される

プロミスの審査に通るか通らないか、そして審査結果の連絡早く届くかどうかは、単純に年収だけでは決まりません。

職業の種類や勤続年数によっても大きく異なります。 ポイントとなるのは、安定している職業か、継続収入がある職業かということです。

また、勤務先の会社の経営状況も関わってきます。倒産リスクの少なさ、さらにはリストラなどが行われる可能性までプロミスは見極めてきます。

安定度がとても高い職業は、公務員・医師・士業などです。

公務員は必ずしも年収が高いとは限りませんが、勤務先が国や地方公共団体のため、雇用が安定しています。

給与も継続してもらえますし、なにより共済組合に加入しているため、けがや病気等の時にも一定の所得があるからです。

医師も信頼が高いですが、大学病院などに勤務している方が、零細な個人開業医よりも信頼が高いです。

士業は弁護士や司法書士・会計士などの方がより高いです。あまり稼げていない士業もいますので、場合によっては厳しめに判断されるかもしれません。

次に高いのが、サラリーマンです。

経営が健全な大手企業であれば、審査透過率は高いです。サラリーマンも健康保険や厚生年金保険に加入しているため、いざという時にも所得があります。

サラリーマンでも中小企業となると、やや審査が厳しめになります。勤務先の資本金や経営状況なども勘案されてきます。

また、あなたの役職も大きなウエイトを占めてきます。 自営業は、収入の安定度はやや低いとみなされます。

そのため、同程度の年収のサラリーマンと比較して、審査結果の連絡がなかなかこなかったり、限度額が低くなったりしがちです。

自営業でも、安定した継続収入があることや、固定電話プラス携帯電話がつながることをプロミスに対し示すことができれば、評価が高くなります。

評価が低くなるのは、パート・アルバイト・嘱託社員・派遣社員・日雇い労働者などです。

また、いわゆる「水商売」の方も審査は厳しいです。女性であればレディースローンを利用することで、多少は評価が高くなるかもしれません。

理由は、安定性が低いことです。一時的に高収入でも、収入にばらつきがあることで、延滞のリスクが高まるとプロミス側は判断するからです。

ちなみに、収入がゼロの無職・ニート・専業主婦・休職中・失業中などがプロミスカードを使いたい場合は、その状態が改善され、わずかでも収入を得ない限り、審査に通るのは絶望的です。

他社借入の種類と審査への影響

他社借入件数が少ないほど評価が高いですが、この「他社」の意味も正しく理解しましょう。この場合の「他社」は、原則として無担保ローンのことです。

クレジットカードや住宅ローン・教育ローン・自動車ローンなどの借り入れは、それほど気にしなくても大丈夫です。

ただし、それらに滞納があったり、過去に長期延滞をしていたり、年収に比べて金額が多すぎる場合には審査にとおるのはとても難しくなります。

住居・家族構成・連絡先から借り逃げリスクが判断される

なぜ自己名義の持家は評価が高くなるのか、それは、いざという時に抵当や差し押さえができるからです。

プロミスが無担保無保証人でキャッシングできるとはいえ、そのような銀行と同じようなカラクリもあることを理解しておきましょう。

また、一人暮らしだといざというときに借り逃げされてしまう可能性があることから、評価が低くなります。

そのため、家族の人数はウソをつかない範囲できっちり多めに申告しましょう。

また、固定電話を含めて複数の連絡先を登録しておくことにより、連絡のつきやすさが評価の高さにつながります。

特に、携帯電話のように簡単に解約できるものと比べて固定電話のように容易に解約できない物の方が良いです。

属性モデル審査との違い

プロミスが採用している属性スコアリングは、ローンカード会社が多く採用している審査方式です。

一方、プロミス以外の消費者金融会社には、属性モデル審査を採用している会社も多くあります。その違いは何でしょうか?

属性モデル審査は、その会社が持つ過去のデータなどから、審査対象者に一番近いモデルを探しだし、そのモデルの過去の利用履歴を元に、その人の将来の利用状況を類推するものです。

これは、スコアリングにより点数化される仕組みとは異なり、担当者の裁量に結果が左右されることが多く、勘に頼る側面もあります。

それよりは、プロミスのように、公平で誰が審査しても同じ結果がでる仕組みの方が安心できるのではないでしょうか?

ここまで、属性についてまとめましたが、これに加えて金融事故がないかなどの信用情報も非常に大事になってきます。

それは、個人信用情報機関によってチェックされるものです。 信用情報機関でどのような信用情報がチェックされるのかについて、以下で詳しく述べます。

信用情報は属性よりも大切

審査では属性よりも信用情報が重視されます。

上記の属性スコアリングでいくら高得点を獲得できても信用情報に問題があると審査通過は難しいでしょう。

信用情報には個人のローンやクレジットなど信用取引に関する情報が記録されています。

ですから信用情報を見れば、申込み、契約、借入、返済、金融事故の有無などローンやクレジットに関するあらゆる情報を知ることができます。

信用情報は個人信用情報機関が管理保持していて、日本にはCIC・JICC・全国銀行個人信用情報センターの3つがあります。

プロミスはCICIとJICCに加盟しており、審査で自社が加盟する個人信用情報機関に問い合わせて、申し込み者の信用情報を確認します。

それでは信用情報では具体的にどこを見ているのか解説していきましょう。

他社借入状況(件数・金額)

信用情報で見られるポイントは他社借入状況です。借入件数と借入残高を確認します。

信用情報で見られるポイントは他社借入状況です。借入件数と借入残高を確認します。

借入件数が少ないほどプロミスからの評価は高くなります。一般的に借入件数が3件以上あると審査通過は難しいです。

また借入残高が同じだった場合でも、複数社から少額ずつ借りているよりも1社からまとめて借りている方が信用度は高いと評価されます。

他社借入残高は少ないほうが評価は高いです。年収に対して他社からの借入額が多すぎると借金を借金で返済しようとしていると判断され、プロミスからマイナス評価になってしまいます。

プロミスは総量規制の対象ですので、既に年収の3分の1以上の借入があると審査は通りません。

金融事故があれば審査に通過は無理!

プロミスは申し込み者の信用情報に「金融事故」が記録されていないか必ず確認します。もし金融事故の記録があれば審査通過はまず無理でしょう。

金融事故とは長期延滞、代位弁済、強制解約、債務整理などのことであり、これらの金融事故を起こしてしまうと一定期間事故情報の記録が残ってしまいます。

ブラックリストの正体はこの金融事故のことです。金融事故の記録期間は最長1年~10年間残ります。その間、どのカードローンの審査にも通らないと思ってください。

プロミスの審査に通るコツ

ここではプロミスの審査に通るコツを解説していきます。既に審査落ちしてしまったという方も次回の審査に活かしてください。

利用限度額は必要最小限にする

プロミスへ申込する際、利用限度額は必要最小限に設定することで審査通過の可能性を高めることができます。

プロミスへ申込する際、利用限度額は必要最小限に設定することで審査通過の可能性を高めることができます。

申し込み者の年収と他社借入件数にもよりますが、必ず総量規制の範囲内で収まる金額を希望しましょう。

限度額を少なめに申告する理由はプロミス担当者から「計画的に借りる人だ」「年収に対して無理な借り入れをしない」とアピールすることができます。

多額のお金を必要としていない限りは利用限度額は必要最小限で申込みましょう。

複数申し込みしない

プロミスの審査に通るためには、他のカードローンに申込しないことも大切です。

個人信用情報機関では申し込み情報も記録されます。短期間で複数のカードローンに申込すると「お金に困っている人」「たくさん申し込まないとキャッシングできない人」だとプロミス担当者に判断されてしまいます。

まずはプロミス1社だけに申し込んで、その結果審査落ちだった場合に他のカードローンの申し込みを検討するようにしましょう。

他社借入件数を減らす

他社借り入れはプロミス審査に影響し、審査に通りにくくなります。また総量規制が関係してきますので年収3分の1ギリギリまで借り入れている場合は審査通過は難しいでしょう。

少しでも審査通過率を高めたいのであれば、借入件数を減らすことです。複数借り入れの中でもっとも借入残高が少ないカードローンを完済し、解約するようにしましょう。

ここでポイントとなるのは解約までするということです。完済してそのままでは借入件数が減ったことにはなりません。

いつでも借り入れできてしまう状態にあるからです。完済したら必ず解約まですることを忘れないでください。

申し込むならネットが早い

プロミス審査に関する疑問

ここではプロミスの審査に関する疑問にお答えしていきます。

プロミスの審査通過率はどれぐらいですか?

プロミスの審査通過率は「プロミス月次データ2016年3月期」によれば平均43.4%です。 プロミスに申込んだ人のうち、10人に4,5人は審査通過している計算になります。

他の大手消費者金融でも審査通過率は平均で40%以上ですから、プロミスの審査通過率が特別高いというわけではありません。

この審査通過率からわかるのは、プロミスは新規融資に積極的であるということです。そこまで審査が厳しいわけではないことがわかります。

もしもの時のためにプロミス以外のカードローンに申込んだほうが良いですか?

まずはプロミスにだけ申込することをおすすめします。

もしもの時のために2社目3社目と複数申し込みをする方もいますが、申込ブラックと判断され審査落ちの可能性を高めてしまいますのでやめておいたほうが良いです。

年収300万円なのでプロミスから100万円まで借りられますよね?

初回の限度額は多くても50万円程度です。 プロミスは消費者金融なので総量規制の対象となります。

理屈としては年収300万円あれば100万円までの借り入れが可能ですが、はじめてプロミスを利用する場合、信用が全くない状態ですのできちんと返済できるかどうかが判断できません。

そのため、まずは様子見で少額スタートになると思ったほうが良いです。 また申込み限度額が大きいと審査結果が出るまでに時間がかかります。急いでいる場合は、50万円以下の少額で希望したほうが良いでしょう。

収入を多めに申告すれば有利になりますか

虚偽申告は審査落ちの対象です。絶対に止めましょう。

年収の他にも他社借入件数や金額をごまかす人が多いですが、これらの情報は個人信用情報機関を通せばすぐにわかってしまいます。

嘘が発覚すれば審査落ちは免れません。 また記入ミスでも審査落ちになることがありますので、十分注意してください。

プロミスの審査は在籍確認なしにできますか?

在籍確認は必ずあります。在籍確認できないとお金を借りることはできません。 プロミスでは勤務先へ電話して確認を取るというスタンスです。

個人名で電話しますので基本的には職場バレはしにくいです。

給与が固定給じゃないと審査に通りませんか?

プロミスは給与形態について制限がありませんので固定給じゃないと審査に通らないということはありません。

ただし、収入の安定性を考えると固定給が審査で有利になることは間違いないでしょう。

固定給でない場合、審査通過はできても利用限度額が低めに設定される可能性が高いです。

プロミスの審査に必要なものは?

本人確認書類は必須です。運転免許証、パスポートなどで構いません。 50万円以上の借り入れを希望する場合は収入証明書も提出します。

源泉徴収票、確定申告書、直近2ヶ月分の給与明細書などを準備しましょう。

アコムなら30分審査!まだ間に合う急いで

[af_acom]

ネット申し込みをすればアコムなら最短30分で審査結果の連絡があります。審査通過率が消費者金融の中で最も高く、急ぎでキャッシングしたい方におすすめです。

大手消費者金融のカードローンはネット申し込みをして自動契約機でカードを受け取れば、よりスムーズにお金を借りられますよ。

SMBCモビットならWEB完結OK!まだ間に合うよ

SMBCモビットはWeb契約に特化しており、本人確認の電話や職場連絡を一切せずに審査を完了できます。ローン契約機でカードを発行するのも可能です。自分にあった申し込み方法を選べるのも魅力的ですよね。

Web完結申込をするためには三井住友銀行、三菱UFJ銀行、ゆうちょ銀行のいずれかの銀行口座が必要となります。

加えて、Web完結の場合に限り銀行振り込みで融資を行うので、平日の14時までに申し込まないと即日融資を受けられません。

Web完結申込をするときは申込時間に注意しておきましょう。

プロミス諦めた人はココなら即日借入OK

消費者金融は銀行カードローンに比べて即日融資に力を入れていますが、専業主婦の融資を認めていない、金利が高めに設定されているなど契約内容が厳しいというデメリットがあります。

しかしアコムやプロミスには無利息期間があるので、金利差はそれほど気にならないでしょう。

SMBCモビットには無利息期間がありませんが、申込後にコールセンターへ電話を掛けて即日融資を受けたいと伝えれば優先的に審査をしてくれます。

必ず即日で融資をしてくれるわけではありませんが、審査結果を早く知りたい方はアコムやSMBCモビットに申し込むのもひとつの方法です。

カードローンの審査は申込者の返済能力を調べる役割を担っています。今回お伝えした内容を参考にしながら、即日で借り入れできるように準備してくださいね。

[af_txt001]

万が一に備え、アコムとSMBCモビットにも申込みしておこう

[af_acom] [af_mobit] | |

|  |

|  |

|  |

|  |

|  |

| |

| |

| |

| |

| |

| |

| |

| |